Содержание

С автомобилем, помимо ДТП, могут происходить самые разные ситуации. И если ОСАГО страхует только автогражданскую ответственность за причинение ущерба пострадавшим в аварии, то каско покрывает большее количество рисков. Что это за риски и как рассчитать стоимость страховки самостоятельно, читайте в материале «Автокода».

Какие риски покрывает полис каско

Каско – один из видов добровольного страхования, поэтому, покупать его или нет, каждый решает сам. Риски, которые покрывает полис, зависят от типа каско – полного или частичного.

При полном каско страховая компания (СК) возмещает владельцу любой ущерб, причиненный транспортному средству. Например, если водитель неудачно припарковался и повредил бампер авто или на трассе в лобовое стекло прилетел камень. Также полное каско покрывает угон или хищение автомобиля, ущерб от противоправных действий третьих лиц, пожар, стихийные бедствия, ДТП и проч. Полная страховка покрывает максимальное количество рисков, но и стоит дорого.

При частичном каско предлагается не такая всеобъемлющая защита. Список ситуаций, по которым выплачивается компенсация, меньше, соответственно, страховка обходится дешевле. Все страховые случаи, которые покрывает и не покрывает каско, перечислены в этом материале.

Перечень рисков определяет СК. Во избежание недоразумений советуем заранее оговаривать их перед тем, как покупать полис каско.

Также читайте: Что лучше – каско или ОСАГО

От чего зависит стоимость каско

На стоимость полиса каско влияют следующие факторы:

- Возраст и стаж вождения. Для молодых водителей будет применяться повышающий коэффициент, так как риск попадания в ДТП выше. То же самое касается водителей пожилого возраста. По водительскому стажу все просто: чем он больше, тем дешевле будет стоить полис. Также на стоимость влияет пол водителя. Мужчинам страховка обходится дешевле, чем женщинам.

- Марка и модель ТС. Чем дороже ТС, тем выше ценник покупки каско. Если машина популярна среди угонщиков, применяется повышающий коэффициент.

- Регион проживания водителя. В разных регионах статистика аварийности отличается, и это также влияет на стоимость полиса. Если статистика высокая, полис каско будет стоить дороже.

- Наличие противоугонной системы. Если машина оснащена продвинутой сигнализацией, застраховать ее будет дешевле.

- Наличие франшизы. В договоре может быть предусмотрена сумма, в пределах которой владелец сам оплачивает ремонт автомобиля (франшиза). Чем она больше, тем дешевле полис.

Дополнительно могут учитываться и другие факторы. Например, место парковки автомобиля (в гараже или во дворе) или целевое использование авто (в коммерческих целях или нет).

Также читайте: Что такое КБМ в страховке и какой КБМ лучше

Как рассчитать цену каско

Если тарифы ОСАГО регулируются государством, то цены на каско устанавливают страховые компании. С учетом вышеперечисленных факторов назвать конкретные суммы на полис добровольного страхования не получится. Узнать примерную стоимость можно на сайтах страховщиков, если есть много свободного времени.

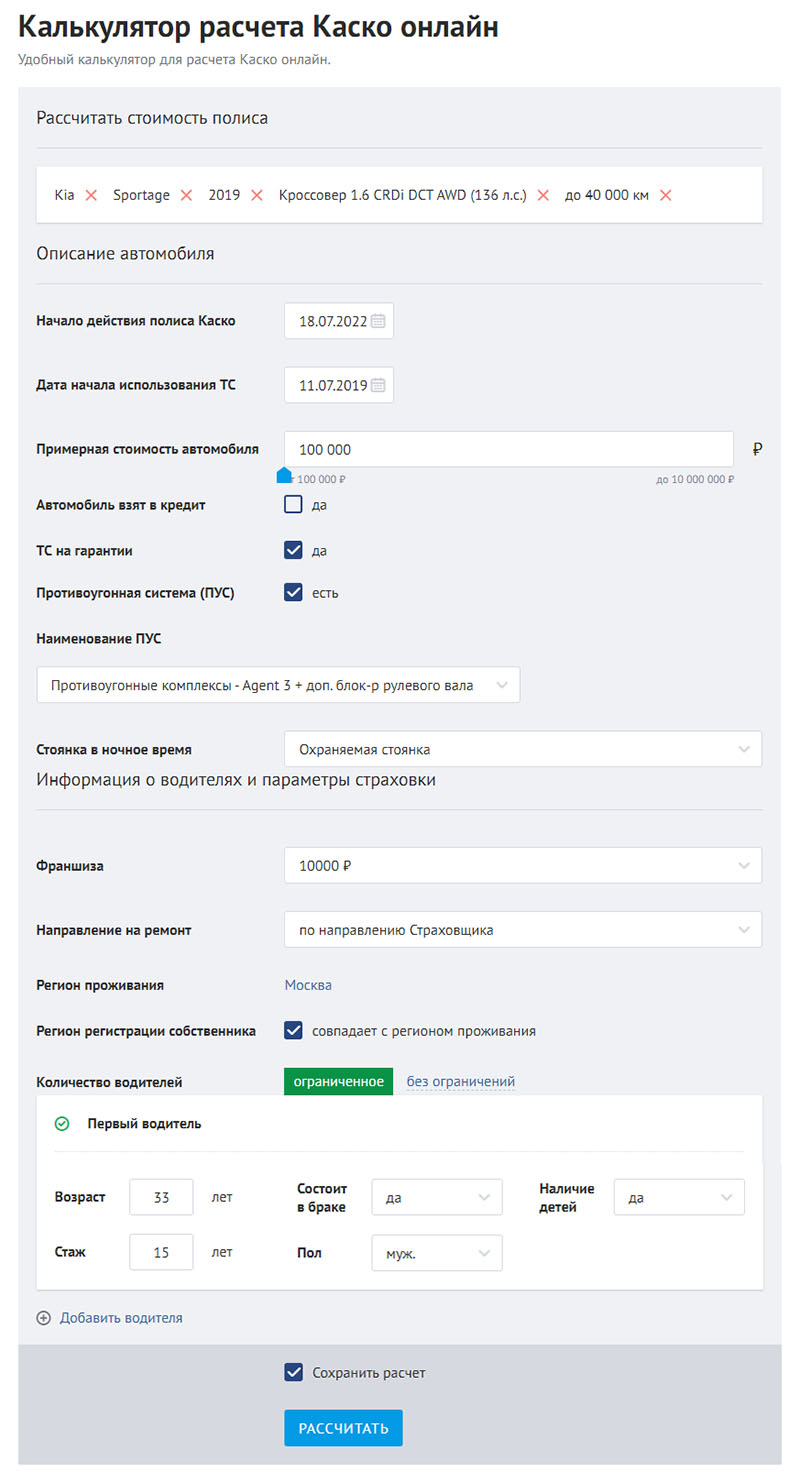

Быстрее и удобнее рассчитать цену каско через специальный онлайн-агрегатор, подобный агрегатору «Автокод ОСАГО»: «Сравни.ру» или «Банки.ру». Такие сервисы показывают предложения от разных страховых компаний и позволяют тут же выбрать и заказать полис. Для этого нужно указать регион проживания, параметры авто, количество водителей и другие данные, а затем заказать расчет.

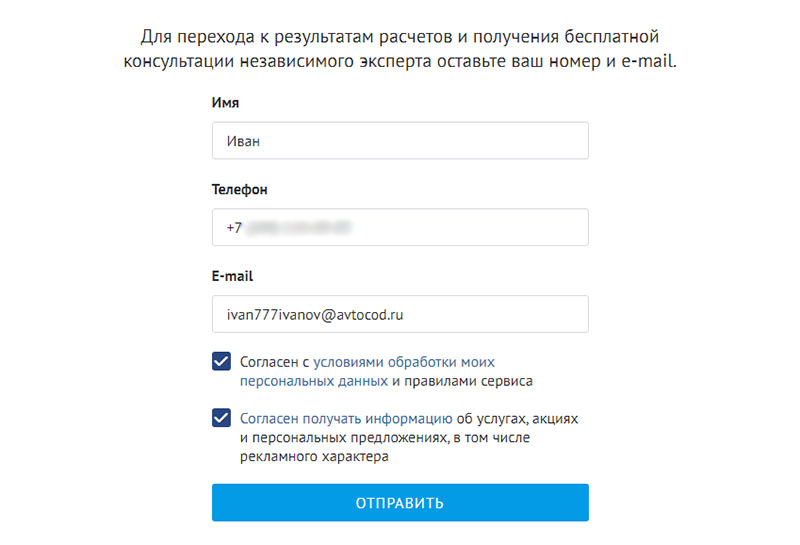

После сохранения данных сервис покажет количество предложений от страховых фирм. Чтобы перейти к результатам и проконсультироваться с независимым экспертом, нужно заполнить форму с контактными данными.

Если условия устроят, можно обратиться в офис страховой и там получить полис или заказать доставку курьером.

Автор: Роман Яровой