Содержание

- Что такое транспортный налог на авто

- Кто устанавливает транспортный налог?

- Какой транспорт облагается налогом

- Какой транспорт не облагается транспортным налогом

- Кто платит транспортный налог на машину

- Кто освобождается от уплаты транспортного налога

- Образец заявления на льготу по транспортному налогу

- Зависит ли транспортный налог от региона

- Ставки транспортного налога по регионам: таблица

- В каких регионах не платят транспортный налог

- Как рассчитать транспортный налог

- Повышающий коэффициент на транспортный налог

- Как уменьшить транспортный налог

- До какого числа нужно оплатить транспортный налог? Сроки уплаты транспортного налога в 2023 году

- Как узнать о задолженности по налогу на транспорт

- Как заплатить налог за машину

- Амнистия на транспортный налог

- Что будет, если не заплатить налог на автомобиль

- Срок давности по уплате транспортного налога

Транспортный налог взимается в России в обязательном порядке, и за его неуплату предусмотрены санкции.

Как платится транспортный налог? Кто получает льготы по уплате налогов? Как производится расчет налога на автомобиль? До какого числа можно оплатить транспортный налог в 2023 году? На эти и другие вопросы отвечаем в сегодняшнем материале.

Что такое транспортный налог на авто

Транспортный налог – это сбор, который ежегодно взимается с автовладельцев. Ввели его 18 октября 1991 года, а собранные средства начали использовать для ремонта дорог.

Также читайте: Техосмотр в 2024 году: нужно ли проходить и кому

Кто устанавливает транспортный налог

Основные положения и базовые ставки транспортного налога прописаны в Налоговом кодексе РФ (НК РФ), но ставки по регионам устанавливают местные власти. Поэтому на вопрос, транспортный налог – это федеральный или региональный налог, отвечаем – региональный, так как предусмотрен не только НК РФ, но и законодательством субъектов России.

Также читайте: Как не попасть в ДТП ночью: правила безопасности при езде в темное время суток

Какой транспорт облагается налогом

Налог платится с машин, мощность которых превышает 100 л. с. (свыше 73,55 кВт) и которые не относятся к транспорту, переоборудованному для инвалидов. Информация о том, со скольки лошадиных сил платят транспортный налог, говорится в подпункте 2 пункта 2 статьи 358 НК РФ.

Сбор взимается за владение:

- мотоциклами;

- легковыми и грузовыми авто;

- мотороллерами;

- автобусами;

- самоходными машинами.

Налог также берется с владельцев яхт, теплоходов, гидроциклов, самолетов, вертолетов и иного воздушного и водного транспорта.

Также читайте: Как поставить мотоцикл на учет в ГИБДД в 2024 году

Какой транспорт не облагается транспортным налогом

В статье 358 НК РФ также перечисляется транспорт, который не является объектом налогообложения.

К нему относятся:

- легковые авто, оборудованные для перевозки инвалидов и имеющие мощность до 100 л. с. (73,55 кВт), приобретенные через органы соцзащиты;

- трактора и самоходные комбайны, спецтранспорт сельхозпроизводителей (молоковозы и т. п.);

- грузовой, пассажирский речной, морской и воздушный транспорт, принадлежащий перевозчикам;

- весельные лодки, а также лодки с мотором мощностью менее 5 л. с., зарегистрированные до 25 мая 2012 года.

Налог также не берется с машин, числящихся в угоне. Чтобы освободиться от уплаты транспортного налога, владельцу нужно предоставить в ФНС справку из полиции о нахождении авто в розыске. Как только машину найдут, с нее вновь начнут взимать транспортный налог.

Также читайте: Штрафы за непристегнутые ремни безопасности

Кто платит транспортный налог на машину

Транспортный налог, согласно статье 358 НК РФ, платят граждане (за исключением некоторых категорий) и юридические лица. Если машина используется другим лицом по доверенности, автоналог берется с владельца авто.

Если у автомобиля сменился собственник, при регистрации ТС ГИБДД передает данные нового хозяина в налоговую службу.

Размер налогового взноса не зависит от статуса налогоплательщика, то есть граждане и организации платят его на общих основаниях, но в разные сроки, о которых мы поговорим ниже.

Также читайте: 7 «сюрпризов», из-за которых не получится зарегистрировать автомобиль после покупки

Кто освобождается от уплаты транспортного налога

Для ряда категорий физических лиц в 2023 году предусмотрены налоговые льготы. Они могут не оплачивать транспортный налог, но есть свои ограничения.

Льготы по транспортному налогу предусмотрены:

- Для пенсионеров. Но не везде. В некоторых городах, например, в Санкт-Петербурге, пенсионеры не платят транспортные взносы на одно авто мощностью до 150 л. с. отечественного производства. А вот в Республике Карелия пенсионеры получают 50% скидки на транспортный налог. Должны ли пенсионеры платить налог на машину в конкретном регионе, можно узнать в налоговой службе региона либо на сайте ФНС.

- Для многодетных семей, где три и более детей.

- Для инвалидов I группы. От налога освобождаются инвалиды, которые владеют машинами, оборудованными специально для их нужд. Как мы сказали выше, машины должны быть приобретены через органы соцзащиты и иметь мощность не более 100 л. с. В остальных случаях льготы по уплате транспортного налога для инвалидов региональные власти устанавливают самостоятельно. Так, в Москве и Московской области, Санкт-Петербурге, Челябинской, Иркутской и многих других областях льготы на транспортный налог для инвалидов I и II группы применяются в размере 100%. То есть им не нужно платить налог на машину. Но тут имеет значение мощность авто. Например, до 100 л. с. сбор полностью не предусмотрен, а при 150 л. с. – берется даже при наличии инвалидности. Инвалиды III группы часто вообще не попадают под льготу.

- Для ветеранов. Но не для всех. Так, в Москве и Московской области транспортный налог на авто не платят ветераны ВОВ и боевых действий, Герои СССР и России, кавалеры ордена Славы. Перечисленные категории граждан не платят налог лишь на одно авто, а ветераны труда просто имеют льготы. В Краснодарском крае льготы на налог имеют Герои Соцтруда, полные кавалеры ордена Трудовой Славы и Герои труда Кубани, но при этом учитывается мощность авто.

Кому можно не платить транспортный налог в конкретном регионе, нужно узнать в местном отделении налоговой службы или на сайте ФНС.

Также читайте: Тонировка авто в 2024 по ГОСТу

Образец заявления на льготу по транспортному налогу

Граждане, относящиеся к льготной категории, обязаны представить в налоговую службу документы, подтверждающие определенный статус, а также заявление на предоставление льготы по транспортному налогу. Если этого не сделать, налог назначат по общим условиям.

Скачать бланк и образец заявления на льготу по транспортному налогу можно по ссылкам ниже.

Скачать бланк заявления о предоставлении льготы по транспортному налогу

Скачать образец заявления о предоставлении льготы по транспортному налогу

Также читайте: Ремонт трещин на лобовом стекле

Зависит ли транспортный налог от региона

Зависит. Список категорий граждан, имеющих льготы, ставки и особенности уплаты транспортного сбора, устанавливают органы власти субъектов России сами. Это значит, что в каждом регионе установлены свои налоговые ставки и предусмотрены свои льготы на автомобильный налог для отдельных категорий граждан.

Чтобы узнать об условиях уплаты транспортного налога в конкретном регионе, нужно обратиться в местную налоговую инспекцию или зайти на сайт ФНС.

Также читайте: Тюнинг авто по закону: что можно и что нельзя менять в своей машине

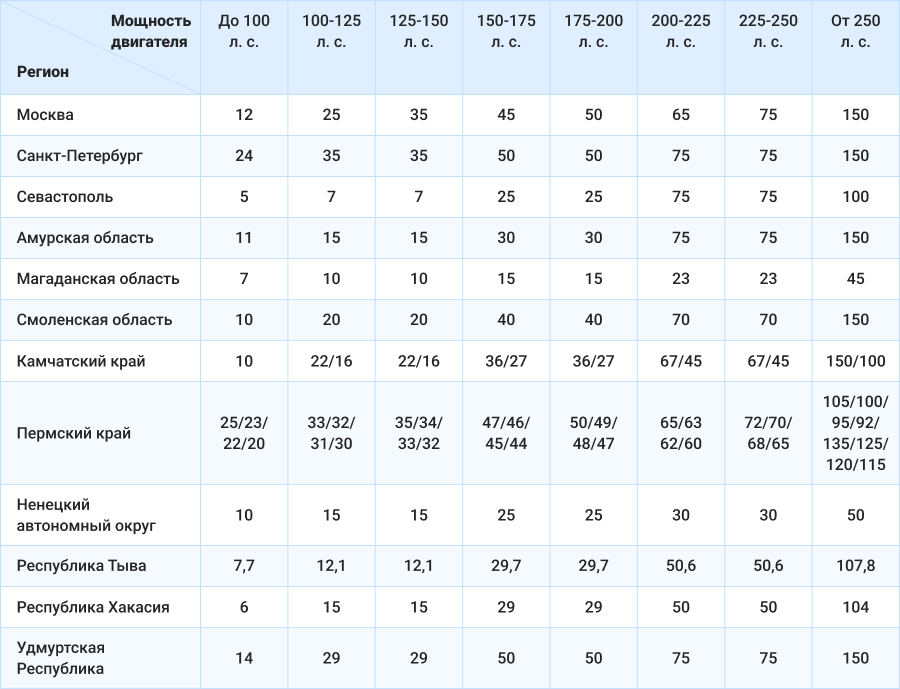

Ставки транспортного налога по регионам: таблица

Ставка транспортного налога зависит от мощности двигателя автомобиля и региона, где он эксплуатируется. Чем больше лошадиные силы автомобиля, тем выше на него налог.

Ниже вы можете ознакомиться со ставками, установленными в некоторых регионах РФ.

Полный список со ставками транспортного налога во всех регионах РФ размещен здесь.

Сначала кликаете по названию своего региона, затем находите в таблице тип и мощность своего ТС и узнаете, какая ставка транспортного налога установлена местными властями.

Также читайте: За что лишают водительских прав и как избежать наказания

В каких регионах не платят транспортный налог

Освобождение от уплаты налогов есть у организаций, находящихся в федеральной территории «Сириус» на черноморском побережье Сочи.

Есть регионы, где освобождение от уплаты транспортного налога получили владельцы электромобилей с мощностью двигателей до 150 л. с. включительно.

К таким регионам относятся:

- Москва и Подмосковье;

- Санкт-Петербург;

- Иркутская область;

- Кабардино-Балкария.

Освобождение от налога также имеют владельцы электрокаров из Забайкалья.

Также читайте: Как обжаловать штраф ГИБДД: большая статья для тех, кто не согласен с наказанием

Как рассчитать транспортный налог

Чтобы рассчитать налог на машину за год, нужно налоговую базу (НБ) умножить на налоговую ставку (НС): НБ х НС.

Налоговая база, согласно статье 359 НК РФ, – это мощность двигателя автомобиля в лошадиных силах. А налоговую ставку, как мы сказали выше, можно узнать из таблицы. Например, для москвича, владеющего авто с мотором мощностью 100 л. с., ставка равна 12, а налог на транспорт за год составляет 1 200 рублей: 100 л. с. х 12 = 1 200 рублей.

Формула будет сложнее, если собственник владел машиной неполный год. В этом случае применяется коэффициент владения имуществом (КПВ) – количество месяцев владения делится на 12. Сама формула выглядит так: НБ х НС х (КПВ / 12). Например, если авто с теми же 100 л. с. купили в Москве в апреле, налог рассчитывается следующим образом: (100 л. с. х 12) х 8 / 12 = 800 рублей.

Кроме того, к машинам может применяться повышающий коэффициент (ПК) – доплата за владение дорогим ТС. О нем мы расскажем ниже.

Обычным гражданам не нужно самостоятельно производить расчет налога на транспорт – это делает налоговая служба. ФНС отправляет налогоплательщикам уведомления и квитанции с суммами, которые следует оплатить.

Для желающих рассчитать налог на автомобиль, на сайте ФНС есть калькулятор. С помощью калькулятора можно легко узнать сумму налога на авто в любом регионе.

Для юридических лиц налоговым периодом считается 1 год. Отчетный период делится на кварталы – I, II, III. Согласно пункту 3 статьи 360 НК РФ, власти регионов могут не устанавливать отчетные периоды и освободить организации (либо их отдельные категории) от авансовых платежей по налогу.

Также читайте: Доверенность на управление автомобилем: когда нужна и от чего уберегает

Повышающий коэффициент на транспортный налог

Повышающий коэффициент иначе называют налогом на роскошь. Коэффициенты устанавливает Минпромторг РФ, учитывая стоимость и возраст автомобиля.

До 2022 года налог на роскошь применялся к машинам дороже 3 млн рублей.

Всего было три повышающих коэффициента:

- для легковых авто стоимостью 3-5 млн рублей и в возрасте до 3 лет – 1,1;

- для легковых авто стоимостью 5-10 млн рублей и в возрасте до 5 лет – 2;

- для легковых авто стоимостью 10-15 млн рублей и в возрасте до 10 лет, а также для легковых авто стоимостью более 15 млн рублей и в возрасте до 20 лет – 3.

В 2022 году в пункт 2 статьи 362 НК РФ внесли поправки, которые отменили коэффициенты на машины ценой до 10 млн рублей. Остался только один коэффициент – 3.

Повышающий коэффициент применяется:

- к легковым автомобилям стоимостью 10-15 млн рублей в возрасте до 10 лет ;

- к легковым автомобилям стоимостью от 15 млн рублей в возрасте до 20 лет.

Налог на роскошь считается по формуле: НБ х НС х ПК.

Например, житель Москвы за Bentley Continental GT 2020 года выпуска с мотором 635 л. с. и стоимостью свыше 20 млн заплатит такой налог: 635 л. с. х 150 х 3 = 285 750 рублей.

Чтобы узнать, применяется ли к автомобилю повышающий коэффициент, нужно зайти на сайт Минпромторга и изучить актуальный реестр «роскошных» автомобилей, который постоянно обновляется. Если машины там нет, повышающий коэффициент при расчете транспортного налога применяться не будет.

Также читайте: Зачем владельцы скрывают номера при продаже авто

Как уменьшить транспортный налог

Уменьшить налог на авто можно законными способами.

Владелец автомобиля может:

- зарегистрировать машину на родственника, который проживает в регионе, где установлена более низкая процентная ставка, например, в Крыму или Ингушетии;

- зарегистрировать машину на родственника, который относится к льготной категории граждан: инвалид ВОВ или I группы, Герой СССР или России и т. д.;

- купить автомобиль с менее мощным двигателем, например, менее 100 л. с.

Если машина попадает в перечень «роскошных» и при расчете налога к ней применяется повышенный коэффициент, можно ее перепродать и купить более дешевое авто.

Найти автомобиль по выгодной цене можно через агрегатор автомобильных объявлений «Поиск авто». Здесь можно просматривать объявления о продаже авто сразу со всех досок. Чтобы не упустить лучшие варианты, можно подключить уведомления о новых объявлениях на e-mail или в Telegram.

Также читайте: Электронный ПТС: что это такое, как получить и как оформить автомобиль в ГИБДД

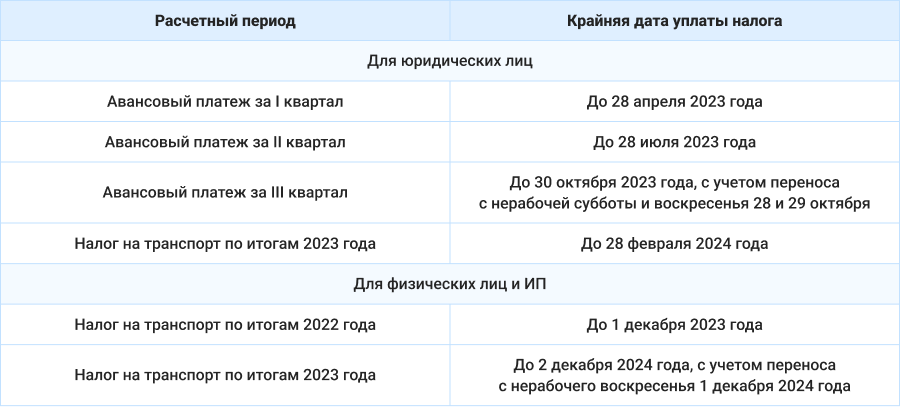

До какого числа нужно оплатить транспортный налог? Сроки уплаты транспортного налога в 2023 году

Ранее юридическим лицам платеж по налогу следовало внести до 1 марта года, следующего за истекшим периодом. Авансовые платежи по налогу юридические лица вносили в государственную казну не позднее последнего числа месяца, следующего за истекшим периодом.

Но с 2023 года изменились сроки, когда нужно оплачивать транспортный налог юридическим лицам:

- по окончании квартала – 28 числа;

- по окончании года – 28 февраля.

Обычные граждане не вносят авансовые платежи. Дата уплаты транспортного налога для физических лиц осталась прежней – до 1 декабря года, следующего за отчетным.

Для вашего удобства прилагаем таблицу сроков, когда нужно оплатить налог на автомобиль в 2023 году.

Внести платеж можно и раньше указанных дат, когда приходит уведомление от налоговой службы с налогом на транспорт. Но позже этих дат оплату вносить нельзя – начислят пени.

Также читайте: Почему седан лучше кроссовера: 7 ценных преимуществ

Как узнать о задолженности по налогу на транспорт

Узнать о долге по налогу на машину можно:

- в личном кабинете на сайте ФНС;

- в личном кабинете на портале «Госуслуги»;

- на сайте Федеральной службы судебных приставов в реестре исполнительных производств.

Узнать задолженность по транспортному налогу удобнее всего на «Госуслугах», плюс, тут можно сразу внести оплату.

Также можно явиться в налоговую службу своего города с паспортом и получить квитанцию с суммой задолженности.

Также читайте: Как устроен бизнес по продаже авто: как работают перекупы и сколько они зарабатывают

Как заплатить налог за машину

Уплату транспортного налога можно произвести через кассу любого российского банка либо банковский терминал, а также через отделение почты.

Среди онлайн-способов, как оплатить налог на ТС, лидирует портал «Госуслуги». Деньги можно списать с банковской карты или электронного кошелька QIWI, Webmoney и т. д.

Также читайте: Семь причин, чтобы продать автомобиль

Амнистия на транспортный налог

Налоговая амнистия освобождает граждан от обязанности платить налог на транспорт и от ответственности за неуплату взноса.

Амнистию вводит государство. Последний раз ее объявляли в 2018 году – в 2023 году она не действует.

Также читайте: Как оформить европротокол: правила оформления европротокола

Что будет, если не заплатить налог на автомобиль

При неоплате транспортного налога к физическим и юридическим лицам применяют санкции по статье 122 НК РФ в виде штрафа в размере 20% от неуплаченной суммы.

Также неплательщику начислят пени в размере 1 / 300 от ставки рефинансирования за каждый просроченный день.

Также читайте: Остановка и стоянка транспорта по ПДД 2024

Срок давности по уплате транспортного налога

Граждане часто задаются вопросом, есть ли определенный период, по истечении которого не нужно платить налог за машину? Да, срок давности есть, и составляет он три года. Если в течение этого периода с налогоплательщика не взыскали долг, налоговый орган не вправе требовать его уплаты.

Но важно помнить, что за три года скопится солидный долг, включая штрафы и пени. Налоговая служба в любой момент в течение этого срока может обратиться в суд и взыскать эту сумму в принудительном порядке, например, списать с банковской карты. Чтобы не переплачивать, лучше вовремя вносить платежи по транспортному налогу.

Автор: Ирина Джиоева